OpenAPI và OpenBanking: Xu hướng tất yếu trong ngành tài chính ngân hàng

Với sự phát triển mạnh mẽ của công nghệ tài chính (Fintech), thuật ngữ "OpenAPI" và "OpenBanking" đã trở thành tâm điểm của ngành tài chính. Tuy nhiên, bạn đã hiểu rõ OpenAPI là gì và OpenBanking là gì chưa? Hãy cùng Webcash Vietnam tìm hiểu!

Mục Lục

- 1. OpenAPI và sự chuyển đổi của ngành tài chính

- 2. OpenBanking - Bước tiến tất yếu trong ngân hàng hiện đại

- 3. Lợi ích vượt trội từ OpenAPI và OpenBanking

- 4. Khó khăn và thách thức

- 5. Quản lý tài chính: Bài toán đau đầu của doanh nghiệp

- 6. WeCMS: Câu trả lời cho mọi vấn đề tài chính của bạn

- 7. Kết Luận

1. OpenAPI và sự chuyển đổi của ngành tài chính

Trước tiên cùng tìm hiểu API là gì? API là một giao diện lập trình ứng dụng (tiếng Anh: Application Programming Interface, viết tắt: API) là một giao diện mà một hệ thống máy tính hay ứng dụng cung cấp để cho phép các yêu cầu dịch vụ có thể được tạo ra từ các chương trình máy tính khác, và/hoặc cho phép dữ liệu có thể được trao đổi qua lại giữa chúng.

Vậy OpenAPI là gì? Đây là công nghệ cho phép các nền tảng số và ứng dụng kết nối với các dịch vụ ngân hàng một cách an toàn và hiệu quả. OpenAPI không chỉ là một xu hướng công nghệ mà còn là yếu tố cốt lõi trong việc thúc đẩy sự phát triển của hệ sinh thái số và cải thiện trải nghiệm khách hàng.

Trước đây, các ngân hàng thường hoạt động theo mô hình khép kín, không chia sẻ dữ liệu khách hàng để bảo vệ an toàn thông tin. Tuy nhiên, với sự ra đời của Fintech, mô hình kinh doanh truyền thống đã thay đổi. Các ngân hàng nhận ra rằng việc hợp tác với các công ty Fintech không chỉ tạo cơ hội mở rộng thị trường mà còn cải thiện đáng kể dịch vụ khách hàng.

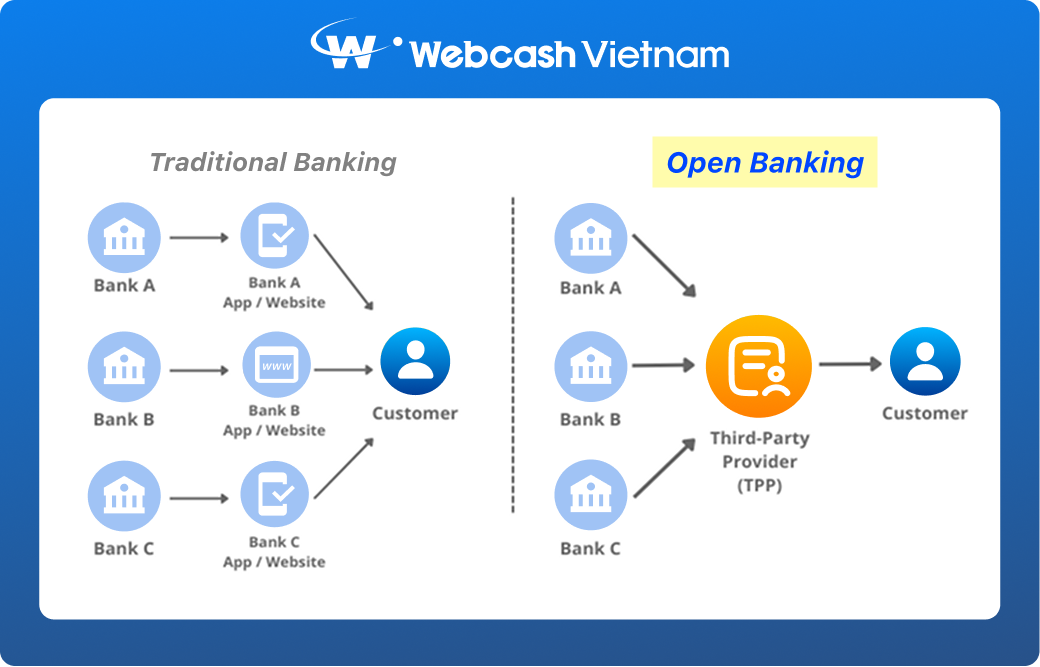

2. OpenBanking - Bước tiến tất yếu trong ngân hàng hiện đại

OpenBanking là gì? OpenBanking còn được gọi là Ngân hàng Mở, một khái niệm cho phép các tổ chức tài chính chia sẻ dữ liệu khách hàng thông qua OpenAPI. Điều này không chỉ giúp mở rộng dịch vụ tài chính mà còn thúc đẩy sự minh bạch và cạnh tranh công bằng.

- Ít nhất 87% quốc gia đã triển khai các hình thức ngân hàng mở thông qua OpenAPI.

- Riêng tại châu Âu, hơn 410 nhà cung cấp dịch vụ được phép truy cập dữ liệu ngân hàng mở.

- Tại châu Á, vào cuối năm 2020, có 77 nền tảng ngân hàng mở với tốc độ tăng trưởng 228% mỗi năm.

Tại Việt Nam, một số ngân hàng lớn như Vietcombank, Shinhanbank và BIDV đã tiên phong triển khai OpenAPI. Điều này cho thấy sự nỗ lực trong việc cải thiện dịch vụ và đáp ứng nhu cầu ngày càng cao của khách hàng.

3. Lợi ích vượt trội từ OpenAPI và OpenBanking

3.1. Mở rộng hệ sinh thái số

OpenAPI giúp ngân hàng dễ dàng kết nối với các nền tảng bên ngoài như Fintech, thương mại điện tử, và logistic, tạo nên hệ sinh thái tài chính toàn diện.

3.2. Cải thiện trải nghiệm khách hàng

Người dùng có thể thực hiện giao dịch tài chính nhanh chóng ngay trên các ứng dụng quen thuộc như WeChat, Zalo, hoặc các nền tảng thương mại điện tử.

3.3. Thúc đẩy minh bạch và bảo mật

Các giao dịch thông qua OpenAPI đều được mã hóa và bảo mật cao, giúp khách hàng an tâm sử dụng.

3.4. Tối ưu hóa quản lý và vận hành

Ngân hàng có thể tự động hóa các quy trình phức tạp, giảm thời gian xử lý và tăng hiệu quả vận hành.

4. Khó khăn và thách thức

Ngân hàng có thể tự động hóa các quy trình phức tạp, giảm thời gian xử lý và tăng hiệu quả vận hành.

- Hạ tầng công nghệ: Đầu tư cho hệ thống OpenAPI đòi hỏi chi phí lớn.

- Khung pháp lý: Việc thiếu hành lang pháp lý rõ ràng khiến các tổ chức e dè khi áp dụng.

- Nhận thức của tổ chức: Nhiều doanh nghiệp vẫn chưa hiểu rõ lợi ích từ OpenAPI, dẫn đến sự chậm trễ trong triển khai.

5. Quản lý tài chính: Bài toán đau đầu của doanh nghiệp

- Dữ liệu phân tán, không đồng bộ: Thông tin tài khoản nằm rải rác ở nhiều ngân hàng, khó kiểm soát.

- Quy trình thủ công dễ sai sót: Thu/chi, kiểm tra giao dịch, và phê duyệt chi phí đều tốn thời gian, công sức nhưng vẫn tiềm ẩn sai lầm.

- Báo cáo tài chính thiếu chính xác, chậm trễ: Khi cần đưa ra quyết định nhanh, hệ thống hiện tại không đáp ứng được nhu cầu thực tế.

Ngày nào tổng hợp báo cáo là cả team lại căng như dây đàn vì dữ liệu lúc nào cũng rối tung, không đồng bộ. Chỉ cần một sai sót nhỏ cũng khiến cả kế hoạch tài chính bị chậm trễ.

Former CFO từ tập đoàn AB tại Đông Nam Á

6. WeCMS: Câu trả lời cho mọi vấn đề tài chính của bạn

Hiểu được những thách thức này, Webcash Vietnam đã phát triển WeCMS - giải pháp quản lý tài chính dành cho doanh nghiệp vừa và lớn tại Đông Nam Á.

- Không còn chờ đợi dữ liệu ngân hàng: Truy vấn toàn bộ tài khoản ngân hàng trong và ngoài nước ngay trên một nền tảng duy nhất.

- Tự động hóa quy trình thu/chi: Giảm 70% thời gian xử lý với tính năng tạo lệnh chuyển tiền, phê duyệt chi phí và cập nhật dữ liệu theo thời gian thực.

- Tích hợp liền mạch: Kết nối trực tiếp với ERP nội bộ, hỗ trợ các nghiệp vụ kế toán và quản lý tài chính qua API hoặc Excel.

- Báo cáo minh bạch, tức thời: Các chỉ số tài chính được cập nhật chi tiết, hỗ trợ doanh nghiệp ra quyết định chính xác và nhanh chóng.

7. Kết luận

Sự phát triển của OpenAPI và OpenBanking không chỉ là xu hướng mà còn là bước tiến tất yếu trong ngành tài chính ngân hàng. Tại Webcash Vietnam, chúng tôi cam kết mang đến các giải pháp hiện đại, hỗ trợ doanh nghiệp Việt Nam hòa nhập vào kỷ nguyên số hóa.

Hãy để Webcash Vietnam đồng hành cùng bạn trên hành trình chuyển đổi số!

Theo dõi chúng tôi để cập nhật thông tin mới nhất về các tin tức tài chính:

Tiếng

Việt

Tiếng

Việt

![[Nóng] Bộ Tài chính đề xuất tiếp tục giảm thuế giá trị gia tăng 2% trong nửa đầu năm 2025](../img/bg/sldfh8892.png)